«Сегодня, как и в прошлом, обострение экономических и финансовых проблем приводит к нарушению социального равновесия, подрыву демократии, падению доверия к институтам, и может перерасти в войну – гражданскую или международную».

Доминик Стросс-Кан, директор-распорядитель МВФ, 8 декабря 2010 года

В 1990-е гг. Международный валютный фонд с подачи Соединенных Штатов настойчиво рекомендовал странам с переходными экономиками привязывать обменные курсы к сильным и устойчивым мировым валютам, то есть к американскому доллару. Жесткие курсы минимизировали валютные риски зарубежных инвесторов и таким образом стимулировали приток иностранных капиталов, особенно в страны Юго-Восточной Азии.

В середине десятилетия США подняли ставки для борьбы с инфляцией. Чтобы удержать фиксированные курсы, развивающиеся страны были вынуждены тоже поднять ставки. Их валюты стали дорожать, что тормозило экспорт и увеличивало внешнюю задолженность. В 1997 г. на фоне обрушения тайского бата, индонезийской рупии, филиппинского песо и малайзийского ринггита Юго-Восточная Азия оказалась во власти сильнейшего финансового кризиса.

Понесенный ущерб фактически был той ценой, которую страны региона заплатили за одностороннее приспособление к денежно-кредитной политике Вашингтона. Теперь, 15 лет спустя, угроза односторонней адаптации нависла над Соединенными Штатами. Огромный дисбаланс по внешним расчетам, особенно с Китаем, делает американцев зависимыми от курса юаня. Впервые в современной истории страна – эмитент главной мировой валюты борется за проведение независимой экономической политики. До сих пор это право принадлежало ей безоговорочно и безраздельно.

Линия фронта

После окончания острой фазы кризиса главным стал вопрос о том, кто заплатит за восстановление экономического роста. Средства платежа определены заранее – безработица и снижение уровня жизни.

По официальным данным, рецессия в США закончилась в середине 2009 года. В четвертом квартале 2009 г. и в первом квартале 2010 г. ВВП рос со скоростью 4–5% годовых. Но во втором и третьем кварталах, когда отменили фискальные стимулы, темпы упали до 2% годовых. А этого явно недостаточно для сокращения безработицы, которая за время кризиса увеличилась вдвое – с 5 до 10% рабочей силы. Из потерянных к концу 2009 г. 8,4 млн рабочих мест за последующие три квартала удалось восстановить только 900 тысяч.

В начале ноября руководство Федеральной резервной системы (ФРС) объявило о втором этапе количественного смягчения: до конца второго квартала 2011 г. планируется скупить казначейских облигаций на общую сумму в 600 млрд долларов. Глава ведомства Бен Бернанке, выступая 19 ноября во Франкфурте-на-Майне, так объяснял это решение: «При нынешней траектории экономического развития Соединенные Штаты подвергаются риску иметь на протяжении многих лет миллионы безработных… Как общество мы должны признать этот выход неприемлемым». Согласно позиции ФРС, поддержка экономического роста в США вносит вклад в общий рост мировой экономики, а также повышает устойчивость доллара, который играет ключевую роль в международной валютно-финансовой системе.

Правда, ФРС умалчивает, что дальнейшая накачка долларовой ликвидности способствует долговременному обесценению доллара. А также о том, что дополнительная эмиссия всегда ведет к инфляции, и только страна с доминирующей в мире валютой может, по меткому выражению французского экономиста Жака Рюэффа, позволить себе «дефицит без слез». ФРС привычно рассчитывает на то, что новая порция избыточной долларовой массы будет размазана по миру, и потому не вызовет всплеска цен в самих Соединенных Штатах. То есть в денежно-кредитной политике Вашингтон действует по праву сильнейшего игрока: защищает национальные интересы и не слишком беспокоится об интересах партнеров.

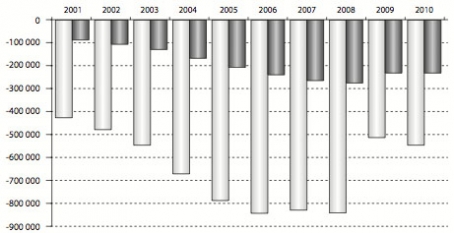

Но есть сфера, где эта независимость уже нарушена. Речь идет о хроническом дисбалансе внешних расчетов США по текущим операциям, в том числе о значительном превышении импорта над экспортом (Рис. 1). В 2008 г. отрицательное торговое сальдо превысило 800 млрд долларов, увеличившись с 2001 г. вдвое. За тот же период времени дефицит в торговле с Китаем вырос в 3,2 раза, а доля КНР в данном показателе поднялась с 20 до 32%. Уже в 2004–2005 гг. Соединенные Штаты всерьез озаботились проблемой недооцененного курса юаня и начали требовать от Пекина его ревальвации. Американская позиция нашла поддержку на встречах министров финансов G7. Результатом этой кампании стало то, что Народный банк Китая (НБК), то есть центробанк, официально перешел от фиксированного курса юаня к управляемому плаванию.

Рис. 1. Баланс США по торговле товарами в 2001–2010 гг., млрд долл.

Примечание: 2010 г. – данные за 10 месяцев. Источник: U.S. Census Bureau, Foreign Trade Division

В июле 2005 г. обменный курс, находившийся долгие годы на отметке 8,28 юаня за 1 доллар, повысился до 8,11. Следующие три года он плавно рос и в сентябре 2008 г. достиг 6,82 юаня за доллар. В общей сложности за это время юань подорожал на 20%. Дальше случился глобальный кризис. Инвесторы стали уходить из валют развивающихся стран в доллары, считавшиеся самым надежным вложением. Хотя США находились в эпицентре кризиса, доллар испытал повышательное, а не понижательное давление рынков – исключительно благодаря статусу главной мировой валюты. Соответственно, укрепление юаня к доллару прекратилось, но, в отличие от многих других валют развивающихся стран, юань не обесценивался. Полтора года курс стоял на месте, а летом 2010 г. наметилось новое, очень осторожное повышение.

По итогам 2009 г. Соединенные Штаты значительно сократили импорт – с 2,1 до 1,6 трлн долларов, что позволило на 40% уменьшить дефицит торгового баланса – с 840 до 500 млрд долларов. В торговле с Китаем успех был минимальным, в результате на него пришлось чуть менее половины всего внешнеторгового сальдо США. Данные за десять месяцев 2010 г. немного лучше, но общей картины они не меняют. Американские власти убедились, что они могут сократить дефицит по внешним расчетам, но, увы, не с Китаем. Поднять пошлины на китайские товары или ограничить их ввоз количественно не позволяют правила ВТО. Остается только заставить Пекин ревальвировать юань. Для этого Вашингтону нужна широкая международная поддержка, особенно в лице МВФ и «Большой двадцатки».

На последнем саммите G20, состоявшемся 11–12 ноября 2010 г. в Сеуле, вопросам курсообразования придавалось первостепенное значение. В принятом совместном плане действий на первом месте значатся меры, призванные «обеспечить дальнейшее восстановление и устойчивый рост [мировой экономики], а также повысить стабильность финансовых рынков, в особенности за счет движения к рыночным системам курсообразования и поощрения гибкости валютных курсов». Участники саммита заявили о стремлении «воздерживаться от конкурентных девальваций». Развитым странам с резервными валютами было рекомендовано «избегать излишней волатильности и беспорядочных колебаний обменных курсов».

Саммит ясно обнаружил две точки зрения на происходящее в мировой валютной системе – развитых и развивающихся стран. У первых (главным образом в лице Соединенных Штатов) вызвал недовольство заниженный курс юаня и то, что были девальвированы некоторые другие валюты быстро растущих экономик. Вторые обеспокоены сильными колебаниями курсов доллара и евро, а также безответственной, по их мнению, денежно-кредитной политикой Вашингтона. И тех и других курсы валют волнуют по той причине, что в них сегодня уперся вопрос о глобальной стратегии возобновления экономического роста. То есть о том, какие страны будут на выходе из кризиса руководствоваться исключительно национальными интересами, а каким придется приспосабливаться к политике более сильных игроков. Важны не курсы сами по себе, а то, кто сможет навязать свою волю партнерам и переложить на них плату за восстановление мировой экономики.

Пекин, как и следовало ожидать, полностью отвергает обвинения США в заниженном курсе юаня. Согласно официальному заявлению, с 19 июня 2010 г. НБК перешел к более гибкому режиму курсообразования. Он также начал кампанию по подготовке китайских предприятий и банков к более частым и значительным колебаниям юаня. Экспортерам рекомендуется переключаться с трудо- и ресурсоемких производств на выпуск технологически сложных изделий, а также вкладывать средства в сферу услуг. Считается, что ее развитие позволит нарастить емкость внутреннего рынка, снизить зависимость от внешних рынков и создать множество рабочих мест.

Заместитель управляющего НБК Ху Сяолянь в заявлении, сделанном 30 июля 2010 г., главными целями экономической политики страны назвала экономический рост, полную занятость, ценовую стабильность и баланс расчетов НБК. По ее словам, «реформа режима обменного курса продемонстрировала международному сообществу приверженность Пекина задаче достижения глобального экономического баланса и обеспечения более благоприятного международного климата», притом что «плавающий курс юаня характеризует Китай как …ответственного участника мирового сообщества». Словосочетание «валютные войны» в официальных материалах НБК по понятным причинам не упоминается.

Куда более свободно и напористо выражает свои мысли Сяо Ган, председатель Совета директоров Банка Китая, одного из крупнейших коммерческих банков страны, бывшего до недавнего времени государственным. Его двухстраничная статья «Валютная война без победителей», опубликованная 12 ноября 2010 г., производит впечатление внешнеполитического ультиматума. Первый абзац звучит отрывисто, как выстрел: «Перекладывание государственного долга на другие страны, блокирование китайских инвестиций и ограничение экспорта нанесут ущерб восстановлению мировой экономики».

Федеральная резервная система Соединенных Штатов прямо называется «главной силой, подрывающей доллар», а политика денежного смягчения – опасной. «При процентных ставках, близких к нулю, страна снова печатает деньги, проталкивая их на американские рынки, откуда они растекаются по всему миру. В результате доверие к доллару подрывается, инфляционные ожидания растут, а цены на сырьевые товары бьют новые рекорды. Еще хуже то, что обесценение доллара уже негативно сказалось на экономике и валютах других стран, которые в ответ вынуждены ограничивать движение капитала или проводить интервенции на валютных рынках». По словам господина Сяо, США проводят политику разорения соседа, пытаясь интернационализировать госдолг, образовавшийся вследствие национализации частных долгов в период кризиса.

Особенно показательной является фраза, брошенная как будто невзначай, хотя в этом манифесте нет ни одного случайного слова: «Распределение накопленного долга по миру путем ослабления доллара заставит другие страны принять меры по защите своих валют, и, в конечном счете, изолирует доллар от тех, кто им пользуется. Поэтому Соединенным Штатам следует воздержаться от второго этапа количественного смягчения» (курсив мой. – О.Б.). Устами Сяо Гана Пекин сообщает Вашингтону, что век доллара не бесконечен, что его судьба зависит от доброй воли миллионов рядовых участников рынка, которых никто не может заставить использовать ту или иную валюту для заключения сделок. О том, что будет с курсом доллара, если Китай начнет диверсифицировать свои официальные резервы, достигающие 2,6 трлн долларов, говорить не приходится.

За китайской стеной

Действующий в Китае режим обменного курса власти именуют регулируемым плаванием, однако МВФ расценивает его как фиксированный – исходя из реального движения котировок. Возникает вопрос: почему Китай не переходит к свободному плаванию, то есть к курсу, который бы целиком определялся спросом и предложением на валютном рынке? Попытаемся ответить.

В финансовой сфере любая страна сталкивается с «магической триадой»: фиксированный курс, автономия денежно-кредитной политики и либеральный режим движения капиталов. Из трех условий можно выбрать только два, третьим приходится жертвовать. Когда центральный банк повышает или понижает ставку рефинансирования (иначе – учетную ставку), это приводит к соответствующему повышению или снижению всех остальных процентных ставок в экономике и заодно – доходности ценных бумаг с плавающим процентом. Зарубежным инвесторам становится более или менее выгодно, чем раньше, вкладываться в местную валюту. При росте процентной ставки их спрос на валюту растет, а при падении – падает. Приток или отток капиталов в страну толкает вверх или вниз курс местной валюты. То есть при свободном движении капиталов процентная политика самым прямым образом воздействует на обменный курс.

На практике это выливается в три возможные схемы. Первая – фиксированный курс плюс независимая денежно-кредитная политика и минус свободное движение капиталов. Именно эту схему практикует сегодня Китай. Вторая – фиксированный курс плюс свободное движение капиталов и минус независимая денежно-кредитная политика. Данная комбинация наиболее уязвима, поскольку денежные власти теряют возможность проводить антициклическое регулирование экономики. В периоды кризиса они обязаны любой ценой держать валютный курс, жертвуя интересами реального сектора. Именно это произошло в 2008–2009 гг. со странами Балтии, чьи национальные валюты были привязаны к евро в рамках механизма обменных курсов – 2 (МОК-2). Не случайно Эстония с 1 января 2011 г. поспешила перейти на евро, чтобы, наконец, освободить национальную экономику от валютного пресса. Третья схема – плавающий курс плюс независимая денежно-кредитная политика и свободное движение капиталов. Ее придерживаются все промышленно развитые страны и, естественно, эмитенты резервных валют.

При всем многообразии режимов обменного курса (валютное управление, фиксированный курс, валютный коридор, управляемое плавание и свободное плавание) главные баталии разворачиваются вокруг выбора между фиксированным и плавающим курсом. Их влияние на макроэкономическую политику одним из первых описал американский экономист Милтон Фридман, который еще в начале 1950-х гг. показал несостоятельность Бреттон-Вудской системы фиксированных курсов. Выкладки Фридмана подразумевали свободное движение капиталов, однако до начала 1990-х гг. почти все страны сохраняли валютные ограничения, а технические возможности систем трансграничных расчетов оставались весьма скромными. Рост информационных технологий, переход социалистических и развивающихся стран к открытой рыночной экономике, а также повсеместная отмена валютных ограничений радикально изменили обстановку на финансовых рынках.

Первый звонок прозвучал в 1992–1993 гг., когда под ударами спекулянтов были девальвированы фунт стерлингов, итальянская лира, шведская крона и еще несколько европейских валют. Валютный коридор, в рамках которого они привязывались к ЭКЮ (официально он именовался механизмом совместного плавания), оказался ненадежным укрытием в условиях развитых и подвижных финансовых рынков. Экономисты заговорили о том, что половинчатым решениям в курсовой политике приходит конец. Это только укрепило решимость стран ЕС перейти к единой валюте, незадолго до этого провозглашенной Маастрихтским договором. После кризисов в Юго-Восточной Азии и России 1997–1998 гг. вопрос о том, быть ли курсу фиксированным или плавающим, окончательно перебрался из учебников экономической теории на торговые площадки и в правительственные кабинеты.

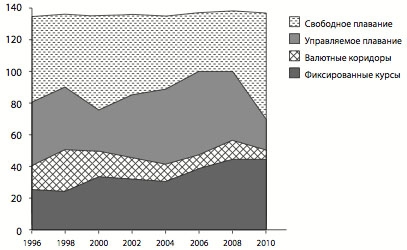

С этого момента в мировой структуре валютных режимов началось вымывание середины. На Рис. 2 показано, как менялось число стран, практикующих различные валютные режимы. Для корректного сравнения из статистики исключены 34 страны с населением менее 1 млн человек (29 из которых имеют фиксированные курсы) и 14 государств Западноафриканского и Центральноафриканского валютных союзов (ЗАВС, ЦАВС). По данным МВФ, из оставшихся почти 140 стран в 1996 г. де-факто фиксированный курс имели 26, а в 2010 г. – уже 45. Число стран со свободным плаванием возросло за указанное время с 53 до 66. Правда, в 2009 г. МВФ изменил методику классификации валютных режимов, что добавило очков данной категории. Количество государств, практикующих смешанные режимы (валютные коридоры и управляемое плавание), сократилось в два с лишним раза – с 55 до 25.

Рис. 2. Режимы обменных курсов стран МВФ с населением более 1 млн человек в 1996–2010 гг.

Примечание. МВФ дает сведения о реальных, а не декларируемых странами курсовых режимах. В группу стран с фиксированными курсами включены государства, практикующие также режим валютной палаты и официально отказавшиеся от национальных денежных единиц.

Источник: IMF Annual Report за соответствующие годы

Как видно, сегодня мировая практика не дает однозначного ответа в пользу свободного плавания. Да, его применяют все промышленно развитые страны и многие государства с формирующимися рынками, в том числе Мексика, Аргентина, Колумбия, Чили, Индонезия, Филиппины, Таиланд, Турция, Венгрия и Польша. Тем не менее, число стран, считающих необходимым избавить свой бизнес и население от валютных колебаний, неуклонно растет. Кроме Китая, к этой группе в 2010 г. относились, например, Гонконг, Бангладеш, Ирак, Шри-Ланка, Вьетнам, Саудовская Аравия, ОАЭ, Оман, Катар, Бахрейн, Иордания, Кувейт, Ливия, Марокко, Намибия, Сирия, Тунис, Боливия, Венесуэла, Дания, Болгария, Латвия, Литва и Эстония. В списке мы видим не только крупный финансовый центр – Гонконг – но и богатых нефтеэкспортеров, а также членов Европейского союза.

Хотя международные институты обычно пропагандируют либеральный режим движения капиталов, его издержки не скрываются. В последнем «Глобальном докладе о финансовой стабильности», опубликованном МВФ в апреле 2010 г., говорится, что приток капиталов в страну расширяет базу для финансирования экономики, особенно в странах с недостаточными сбережениями, и содействует развитию финансовых рынков. Если же реальный сектор неспособен принять значительные объемы поступающих в страну инвестиций, это приводит к неадекватному расширению внутреннего спроса, перегреву экономики, инфляции и повышению реального обменного курса национальной валюты. Массированный приток капиталов «может также вызвать вздутие цен на фондовые активы и повышение системных рисков в финансовом секторе – в отдельных случаях даже при надлежащем надзоре и эффективной работе регуляторов». Далее эксперты МВФ честно признают, что эффективность контроля над движением капиталов оказывается тем выше, чем дольше он действует. Иначе говоря, сняв ограничения однажды, их нельзя ввести вновь, рассчитывая на прежний результат.

То есть фиксированный курс юаня вкупе с ограниченным движением капиталов необходимы Китаю для того, чтобы обеспечить управляемость национальной экономики. Легко представить, как это важно для страны с огромным населением, низким уровнем жизни и не поддающейся подсчету безработицей (по разным оценкам, она составляет от 30 до 150 млн человек). Сменив парадигму, Пекин улучшит условия для выхода из кризиса Соединенных Штатов, но оставит без тормозов собственную экономику. Возможно, через несколько лет обстоятельства изменятся, и страна проведет полную либерализацию валютной сферы. Но сейчас цена такого перехода была бы необоснованно высокой.

Мирные переговоры

Международная финансовая архитектура нуждается в коренной перестройке, с этим согласны все. Специалисты даже говорят о третьем Бреттон-Вудсе. Подразумевается, что действующая с 1971 г. система будет заменена на что-то кардинально иное. Главные направления реформы хорошо известны: изменение правил МВФ и его политики регулирования текущих балансов, совершенствование надзора за финансовыми рынками и использованием новых инструментов, учет возросшей роли развивающихся стран в мировых финансах, увязка действий МВФ и ВТО с тем, чтобы не допустить роста протекционизма.

Движение к новой системе займет несколько лет, возможно, десять и более. А решать вопрос конкурентных девальваций предстоит сейчас. Какие же для этого имеются средства?

Надо сказать, что вопрос о «правильном» обменном курсе – один из самых загадочных в современной экономике. Есть мнение, что, пока в ходу были монеты из благородных металлов, их обмен не вызывал проблем. Но это не так. Первые монеты появились в VI в. до н. э., а уже в III–II вв. до н. э. в Риме внутреннее денежное обращение было отделено от внешнего. В пределах государства ходили денарии и тяжелые бронзовые отливки полновесной монеты – aes grave. Для нужд внешней торговли чеканились монеты из серебра и легкой меди, не имевшие в самой метрополии официального статуса. Во второй половине XIX века большинство стран мира перешло с серебряного стандарта на золотой. Международная торговля велась исключительно на золото, а позже – на переводные векселя в фунтах стерлингов. Так или иначе, до краха Бреттон-Вудской системы обменные курсы базировались на золотом содержании валют.

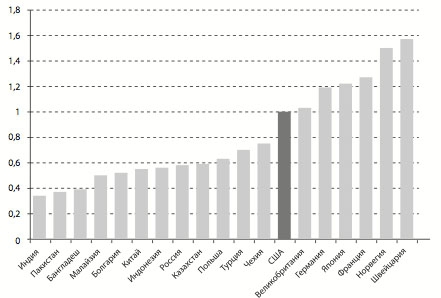

Когда в 1971 г. это мерило исчезло, на первый план вышла концепция паритета покупательной способности (ППС), разработанная шведским экономистом Густавом Касселем. Согласно ей, валютный курс уравнивает количество товаров и услуг, которые можно приобрести за данную денежную единицу в стране-эмитенте и в другой стране после конвертирования. Увы, на практике ППС почти никогда не соблюдается. Известно, что за один доллар в Индии можно купить намного больше товаров, чем в Швейцарии. Внутренние цены сильно зависят от цен на местное сырье, топливо и рабочую силу. А поскольку в международную торговлю попадает не более трети всех производимых в мире товаров и услуг, то валютный курс не может и не должен отражать общего соотношения цен между странами. Как правило, обменные курсы развивающихся стран отклоняются вниз от ППС, а развитых – вверх (Рис. 3).

Рис. 3. Отношение номинального курса национальных валют к паритету покупательной способности в 2009 году

Примечание: рассчитано на основе вмененного курса международного доллара, используемого МВФ. Источник: World Economic Outlook Database, IMF

По данным МВФ, в 2009 г. текущий курс юаня составлял 55% от ППС, что находилось в одном ряду с показателями других развивающихся стран Азии. В России курс равнялся 58%, а в Польше – 63% ППС. Приведенные цифры не позволяют утверждать, что курс юаня в настоящее время занижен. Точно так же, как нельзя считать завышенными курсы норвежской кроны и швейцарского франка, хотя они в полтора раза выше ППС. Здесь уместно вспомнить девальвацию рубля в августе 1998 года. Кризис наступил в момент, когда курс поднялся до 70% ППС. По мнению многих аналитиков, для России – страны с переходной экономикой – данный уровень был завышен и не соответствовал рыночным реалиям. То, что сейчас курс рубля находится на более низкой отметке по отношению к ППС, усиливает эмпирическое обоснование данного утверждения.

Кроме ППС, существует несколько моделей равновесного курса. Их цель – рассчитать, при каком курсе экономика страны будет находиться в состоянии внутреннего и внешнего равновесия. Речь идет о нулевом или минимальном сальдо баланса по текущим расчетам, низкой инфляции, минимальной безработице и устойчивых темпах роста. Хотя данные модели позволяют выяснять, какой уровень курса лучше отвечает задачам экономического развития конкретной страны, они непригодны для международных сравнений. Тем более с их помощью невозможно измерить «справедливость» курсовых соотношений.

Трудно себе представить, как мировое сообщество могло бы заняться урегулированием валютного конфликта между США и Китаем, перейди он в острую фазу. Величина искомого курса неизвестна, а инструменты воздействия на участников поединка крайне ограничены. Да, G20 рекомендовала странам с активными балансами текущих расчетов наращивать внутренний спрос, а странам с пассивными балансами увеличивать размер сбережений и стимулировать экспорт. Начать первым, конечно, не захочет никто. Вернее, обе стороны осуществят небольшие подвижки, не противоречащие их текущим интересам. Китай, например, уже неоднократно повышал ставку рефинансирования и норму обязательного резервирования.

Решения G20 не имеют обязательной силы, и проведение их в жизнь зависит от приверженности участников общим целям. Средства принуждения возникают у МВФ, но только когда страна обращается к нему за кредитом. Изначально фонд создавался для помощи развивающимся и бедным странам на случай, если их отрицательное сальдо по внешним расчетам ведет к резкому обесценению национальной валюты. Механизмы МВФ не рассчитаны на то, чтобы заставить страну с главной мировой валютой восстановить баланс внешних расчетов или прекратить кредитную экспансию. Точно так же фонд не обладает полномочиями на случай заниженного курса валюты при большом профиците торгового баланса. То есть конфликт США и Китая выходит за пределы мандата МВФ. Тем более им не хочет и не будет заниматься ВТО, хотя некоторые склонны толковать конкурентные девальвации как необоснованные преимущества национальным экспортерам.

Еще один широко обсуждаемый выход – возвращение (частичное или полное) к золотому стандарту. С началом кризиса тема приобрела всемирную популярность, в России же с ностальгией стали вспоминать золотой червонец периода НЭПа. 8 ноября 2010 г. новостные ленты многих стран сообщили, что глава Всемирного банка Роберт Зеллик предложил привязать валюты ведущих экономик мира к золоту. Ничего подобного профессиональный экономист сказать, конечно, не мог. Дословно Зеллик заявил следующее: «Двадцатке следует дополнить ее программу восстановления экономики планом построения валютной системы, работающей на принципах взаимопомощи и отражающей экономические условия стран с формирующимися рынками. В новую систему, как представляется, нужно включить доллар, евро, иену, фунт и юань… Следует также рассмотреть возможность использования в данной системе золота как международного ориентира рыночных ожиданий в отношении инфляции, дефляции и будущей стоимости валют». В действительности возвращение к золоту невозможно, поскольку на этом пути лежит несколько непреодолимых препятствий.

Первое – золота недостаточно для того, чтобы обеспечить растущие потребности мировой экономики. Если курс валют будет жестко фиксирован к золоту, выпуск каждой новой банкноты должен будет сопровождаться новой порцией желтого металла, положенного в государственное хранилище. С 2004-го по март 2010 г. объем золота в резервах стран МВФ сократился с 898 до 871 млн унций (примерно с 28 до 27 тыс. тонн). Ежегодная мировая добыча золота держится в последние годы на уровне 2,5 тыс. тонн и не увеличивается, несмотря на рост цен. Почти половину названного объема добывают пять стран: Китай, Австралия, ЮАР, США и Россия (автор благодарит пользователя журнала old-pferd.livejournal.com за дискуссию и консультацию по вопросам добычи золота).

Отношение добычи к резервам составляет 9%, а ежегодный прирост денежной массы – не менее 6–8% (исходя из 4–5-процентного прироста ВВП и 2–3-процентной инфляции). Иначе говоря, привязав сегодня все валюты мира к имеющемуся золоту, мир очень скоро столкнется с его нехваткой для обеспечения нормального денежного оборота. И это при условии, что вся добыча пойдет в хранилища центробанков.

Вторая причина коренится в показанной выше взаимосвязи денежно-кредитной и валютной политики. При курсе, фиксированном к золоту, странам удастся сохранить свободное движение капиталов, только если они откажутся от проведения независимой денежно-кредитной политики. Другими словами, возвращение к золотому стандарту означало бы, что все страны переходят к режиму валютной палаты (currency board), при котором ЦБ фактически не может проводить антициклическую политику. Что станет при золотом стандарте с межбанковскими ставками, вообще трудно себе представить. Не исключено, что денежные рынки тихо отомрут.

Третья причина – золото не только денежный, но и обыкновенный промышленный товар. Спрос на него предъявляют ювелирная промышленность, а также электронная, электротехническая, космическая и передовое приборостроение. То есть при гипотетической привязке денег к золоту цели денежной политики будут вступать в противоречие с развитием высоких технологий. Коллизия, прямо скажем, не из лучших.

Общие выводы, которые следует сделать мировому сообществу, включая Россию, сводятся к следующим тезисам:

- Трансформация мировой валютной системы в сторону многополярности, начавшаяся с введения в 1999 г. единой европейской валюты, медленно набирает силу. Участие в нынешнем валютном конфликте первой и третьей по величине ВВП стран мира придает происходящему важное геополитическое звучание.

- Конфликт еще раз высвечивает проблемы, с которыми сталкиваются промышленно развитые страны ввиду усиливающейся глобализации. В последнее десятилетие они поддерживали экономический рост и уровень благосостояния во многом за счет увеличения государственного долга. Теперь этот источник близок к исчерпанию, а противоречие между экономическими центрами с разной стоимостью рабочей силы и разными системами социального обеспечения приобретает новые формы.

- России следует максимально осторожно подходить к дальнейшей либерализации ее валютного режима и режима движения капиталов. Не исключено, что в ближайшее время отдельные страны начнут усиливать контроль над этой сферой, особенно если политика денежного смягчения в США усугубит волатильность курсов главных валют и мобильность спекулятивных капиталов.

- Инструменты, имеющиеся у мирового сообщества для урегулирования валютного спора между Соединенными Штатами и Китаем, весьма ограничены. При благоприятном сценарии конфликт останется латентным. При неблагоприятном – выльется в общий рост протекционизма. Многое будет зависеть от того, насколько странам Запада удастся снизить уровень государственной задолженности. При втором витке долгового кризиса он приобретет геополитическое измерение.