Мировой финансовый кризис 2007-2008 гг. знаменует собой новую веху в переосмыслении международного баланса сил. Черно-белая картина мира, зафиксированная в Бреттон-Вудском соглашении 1944 года, лишь в незначительной степени была подретуширована в последующие десятилетия и стала быстро выцветать после того, как мир втянулся в «Великую рецессию». Бреттон-Вудская система, которая, казалось бы, вышла победительницей из судьбоносных перемен середины 1990-х годов, внезапно стала восприниматься как экономически нежизнеспособная и политически неприемлемая.

Ободренные чрезвычайно высокими темпами собственного экономического роста, некоторые страны с формирующейся рыночной экономикой стали чаще выдвигать требования о радикальной перестройке Бреттон-Вудских учреждений в направлении реформирования их системы управления. По их мнению, реформированная система должна учитывать как новое соотношение сил в мире, так и их новые политические предпочтения. После кризиса некоторые из их политических требований были быстро удовлетворены: к концу 2008 года функции главного форума по обсуждению глобальных экономических вопросов перешли от G7 к G20. В соответствии с предложениями G20 от 2008 года, главный упор был сделан на реформу системы постранового распределения голосов в МВФ. Однако порыв к проведению реформ оказался недолговечным, и, судя по всему, к настоящему времени осуществление институциональных реформ приостановлено.

В настоящей работе мы пытаемся доказать, что остановку в проведении реформ не следует рассматривать как санкцию на «самодеятельность» в отношении политических обязательств на глобальном уровне. Страны по-прежнему способны на многое и не в последнюю очередь потому, что их национальный вклад в копилку «общемировых общественных благ» может послужить примером для других и возродить сам зашедший в тупик процесс реформ. В частности, для России текущий период является решающим в смысле корректировки той роли, которую ей предстоит играть на международной арене, а роль эта заключается в том, чтобы в ближайшие годы отстоять и перезапустить систему обеспечения всего мира общественными благами.

Стремление выдвинуть на первый план «общемировые общественные блага»

В докризисные десятилетия система управления мировой экономикой всё в меньшей и меньшей степени отражала соотношение экономической мощи в мире и в смысле координации политики, и с точки зрения международного регулирования, поскольку большинство решений все чаще принималось малыми сообществами, находящимися за пределами формальных институтов глобального управления[1].

В последние годы соотношение общемировой экономической мощи, в том числе по критериям величины ВВП и объёма международной торговли, становится всё более дробным. В этой связи, международным организациям, созданным в иную эпоху – и, в известной степени, с иными целями – предъявляется всё более настоятельное требование признать эти изменения с тем, чтобы функционировать с большей эффективностью. Такой призыв к восстановлению баланса экономической и политической мощи вызывает острую необходимость в определении характера «общемировых общественных благ», которые, как ожидают многие страны, мировая финансовая и денежно-кредитная система будет пестовать, поддерживать и оборонять.

Из деклараций G20 явствует, что главная признаваемая всеми цель состоит в сохранении динамичного, устойчивого и сбалансированного экономического роста, способного принести выгоду каждой стране. Однако в осуществление «цели роста» декларации G20 в промежуток между 2008 и 2014 годами были последовательно дополнены рядом вспомогательных задач, как то:

- добиваться стабилизации международной финансовой системы;

- проявлять ответственный подход при осуществлении денежно-кредитной политики (учитывать внутренние условия и одновременно избегать действий, способных привести к дестабилизации движения капитала на международном уровне);

- обеспечивать долгосрочную устойчивость налогово-бюджетной сферы, не отказываясь в то же время от стимулирования депрессивных экономик в краткосрочной перспективе;

- сохранять открытый характер глобальной экономики, предотвращать принятие протекционистских мер, либо пресекать такие меры на ранней стадии;

- инициировать реформу учреждений Бреттон-Вудской системы[2].

Однако в декларациях эти задания не приведены в четкую и последовательную систему. Впрочем, если судить по действиям политических руководителей этих стран, то реформы в МВФ, похоже, представляются им более важным делом, нежели большинство вышеупомянутых задач. Кроме того, задания определяются национальными правительствами и «принадлежат» исключительно той или иной стране, а это означает отсутствие механизма, обеспечивающего контроль над их исполнением на международном уровне, не говоря уже о самом исполнении.

Сказать мы хотим следующее. Лидеры G20 должны прийти к соглашению относительно очерёдности выполнения каждой из названных важных задач и рассматривать их, во всяком случае до известной степени, в качестве одного из «общемировых общественных благ». Если считается, что все перечисленные задачи подчинены главной цели обеспечения роста мировой экономики, роста максимально высокого, происходящего на справедливой основе и с минимальным риском, то необходимо немедленно приступить к их осуществлению в соответствии с последовательной стратегией и чётким графиком, а также при наличии действенного механизма контроля. При реформе Бреттон-Вудских институтов в конечном итоге должен учитываться текущий и перспективный вклад каждой страны в общемировой экономический рост, рассматриваемый в качестве наиважнейшего общемирового общественного блага.

Вклад в общемировые общественные блага: приоритеты и инструменты

a) Денежно-кредитная политика

На саммите в Вашингтоне в 2008 году лидеры G20 определили коренные причины кризиса как «непоследовательные и недостаточно скоординированные меры макроэкономической политики»[3]. Если учесть, что координации мер налогово-бюджетной политики нет и в помине, и в ближайшее время не предвидится, то возникает вопрос, а является ли координация денежно-кредитной политики в мировом масштабе возможной и даже желательной?

Ответить на этот вопрос можно, проследив, в частности, то, насколько быстро с начала мирового финансового и экономического кризиса в денежно-кредитных вопросах менялись устоявшиеся стереотипы. До 2007 года центральные банки были склонны относиться к финансовым пузырям с благодушным пренебрежением: их трудно обнаружить и еще труднее ликвидировать, лучше оставить всё как есть, а прибраться можно и после того, как они лопнут[4]. Сегодня ни один центральный банк в былом благодушии уже не признается.

Близкие по смыслу споры разворачиваются и вокруг проблемы эффективности денежно-кредитной политики и ее роли в условиях кризиса. Носители двух полностью противоположных взглядов, подсказанных совершенно разными теоретическими традициями, защищают, по-видимому, один и тот же тезис о том, что денежно-кредитная политика в значительной мере неэффективна в условиях надвигающихся макроэкономических дисбалансов мирового масштаба[5].

Это лишь один из многих неразрешенных споров о пользе и пределах эффективности денежно-кредитной политики в рамках текущего посткризисного сценария[6].

Незатихающие научные споры часто оказывают воздействие на сообщества, занимающиеся выработкой политических решений. В вопросах проведения денежно-кредитной политики мировые лидеры изъясняются на разных языках, часто препираются в отношении того или иного решения, а то и вовсе ничего не делают. Короче говоря, лидеры G20 должны взять на себя обязательство продолжать изучение вопросов денежно-кредитных отношений с целью выяснить, какие цели денежно-кредитной политики должны осуществляться, какими странами, как и когда.

b) Политика в отношении обменных курсов валют и роль валют

Споры относительно обменных курсов валют и роли самих валют, кажется, близятся к разрешению, так как сосредоточены скорее на той роли, которую валюты могут и должны играть на глобальном уровне, чем то, какой валютный режим предпочтительнее для стабилизации стран и совокупного потенциала роста мировой экономики[7].

В G20 широко обсуждается роль, которую некоторые национальные валюты играют в нынешней международной денежно-кредитной системе. Благодаря ей, они отличаются от других, ибо способны выступать в качестве мировой резервной валюты (доллар) или её потенциальных конкуренток (евро и в последнее время, по мнению некоторых, юань). Сторонники сокращения глобальных дисбалансов уже давно выступают за то, чтобы некоторые валюты играли более активную роль, т.е. работали в качестве потенциальных резервных валют, тем самым способствуя переходу от мира, в котором властвует доллар, к «многополярной системе резервных валют»[8]. Этот призыв, как правило, дополняется просьбой о повышении роли специальных прав заимствования (СДР) МВФ в качестве резервной валюты в международной денежно-кредитной системе. Это важный пример, подкрепляющий наши доводы в пользу увязки реформы Бреттон-Вудских институтов с вкладом каждой страны в обеспечение «общемировых общественных благ».

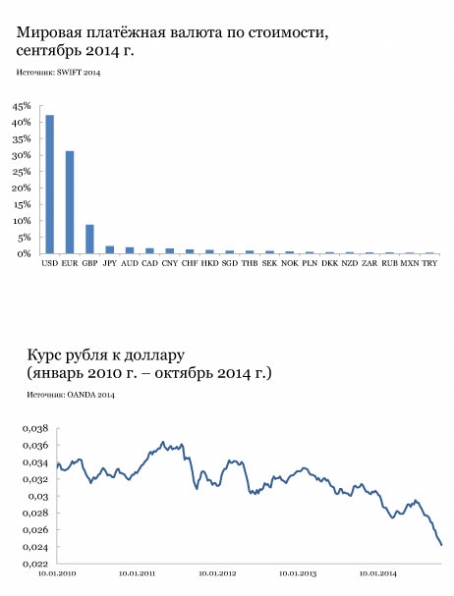

Нынешний критерий МВФ для включения валют в корзину СДР и вес каждой из них определяются «относительной значимостью валют в мировой торговой и финансовой системах»[9]. В соответствии с глобальной системой финансовых расчётов SWIFT, на сентябрь 2014 года доллар по-прежнему оставался главной валютой, используемой в международных платежах по всему миру, а прочное второе место занимала европейская валюта (евро). Для сравнения, юань был на 7-м месте, а рубль на 18-м (см. Рис. 2). Поскольку в мире существует более 150 валют, то 18-м местом рубля вовсе не стоит пренебрегать, а недавний подъём юаня ставит вопрос о будущей роли – и весе – рубля в международной валютной системе. По-видимому, рубль не стремится к тому, чтобы считаться международной резервной валютой как таковой. В этой связи, было бы разумно провести различие между международной ролью валюты в качестве средства обеспечения платежей в мировом масштабе и ее ролью в качестве «ведущей» валюты в конкретной региональной валютной системе.

В последнем случае рубль предстаёт как важное мерило для большинства постсоветских стран Восточной Европы, Центральной Азии и Кавказа. Недавнее падение курса рубля (см. Рис. 3) оказывает существенное воздействие на многие страны, которые находятся в зависимости от Москвы в отношении денежных переводов или импорта, особенно в Центральной Азии[10]. Роль российского рубля в качестве потенциальной региональной резервной валюты вызывает в последнее время большой интерес и заслуживает дальнейшего анализа[11].

Буксующие реформы МВФ и создание альтернативных учреждений

Если общемировая координация денежно-кредитной политики кажется далекой перспективой, то коллективный вклад в обеспечение стабильности валютных рынков представляется возможным и желательным. Наше предложение заключается в том, что чем большую роль страны согласны взять на себя на мировых валютных рынках, способствуя их реформированию и стабильности, тем большее «вознаграждение» они должны получить с точки зрения занимаемого ими места в глобальных институтах экономического управления.

Между тем, даже недавние реформы в МВФ могут оказаться недостаточными, если сравнить их со сдвигом в экономической власти, который произошел в последние два десятилетия. На первый взгляд, предложенный в 2010 г. в Сеуле пакет квот МВФ и реформы управления выглядит вполне внушительно. Пакет включает в себя следующее:

- удвоение квот в МВФ (с 238 млрд. СДР до 476 млрд. СДР, что на данный момент эквивалентно 730 млрд. долларов) и перераспределение квот и голосующих акций. В соответствии с соглашением, например, Китай передвинется с 6-го на 3-е место в квотах МВФ и праве голоса. С другой стороны, Россия восстановит свою роль в этой организации: после потерь в результате проведения пакета реформ 2008 г., в результате которых квота России снизилась с 2,73% до 2,49%, последняя реформа вернет её квоты обратно на уровень 2,71%;

- внесение поправок в Статьи Соглашения МВФ для создания полностью избираемого исполнительного совета. В настоящее время 5 членов МВФ с наибольшими квотами (США, Япония, Германия, Франция, Великобритания) имеют право назначать исполнительного директора. Права голоса России, Китая и Саудовской Аравии уже достаточно для того, чтобы позволить каждой из этих стран избрать своего собственного исполнительного директора. Остальные 16 мест формально выставляются на конкурс, но результат, как правило, заранее оговаривается;

- политическое соглашение о том, что «развитые» европейские страны сократят свое представительство в исполнительном совете из 24-х членов на 2 места с нынешнего фактического уровня в 8/9 мест.

При ближайшем рассмотрении, однако, текущие реформы подразумевают глобальный пересмотр лишь в размере 5,6% в отношении квот и пересмотр права голоса в объеме 5,4%. Страны с развитой экономикой потеряют часть своих позиций, но у них по-прежнему сохранится 57,6% квот (и 55,2% голосов)[12].

Кроме того, в Сеуле было решено, что реформы МВФ должны быть проведены к ноябрю 2012 года. Но, по состоянию на ноябрь 2014 года, они все еще не были ратифицированы Конгрессом США, который неоднократно проваливал ратификацию. В последний раз это случилось в марте прошлого года[13]. Отсутствие ратификации Конгрессом также задерживает начало следующего раунда реформ МВФ, который в настоящее время приостановлен.

Нынешняя тупиковая ситуация, по понятным причинам, вызывает большое разочарование, особенно в странах БРИКС. 15 июля этого года страны БРИКС решили учредить Новый банк развития БРИКС (с капиталом в 50 млрд. долларов) и Пул валютных резервов (с капиталом в 100 млрд. долларов). В отличие от МВФ и Всемирного банка, в Новом банке развития БРИКС каждая страна имеет один голос, независимо от квоты, причем ни одно государство не обладает правом вето.

Хотя БРИКС представляют собой неоднородную группу стран, а некоторые из них настороженно относятся к возможности того, что Китай начнет в итоге финансово доминировать в группе, сам факт того, что странам БРИКС удалось договориться о создании учреждений альтернативных ВБ и МВФ может вызывать вполне обоснованное беспокойство тех, кто заинтересован в оценке состояния глобальных институтов управления[14].

Глобальное экономическое управление: возможности для перемен

В русле логики, предложенной в предыдущих пунктах, ниже следует краткое предложение, направленное на возврат G20 к его решающей роли в современной мировой системе экономического управления, в сочетании с некоторыми политическими последствиями для России:

- лидеры G20 должны уделять первостепенное внимание целям и действовать в соответствии с признанием того, что их главной задачей является повышение потенциала роста мировой экономики и в то же время гарантии его устойчивости в долгосрочной перспективе;

- лидеры G20 должны признать, что научный и политический консенсус относительно путей решения кредитно-денежных и валютных вопросов консолидируется в некоторых областях, но в то же время его не хватает в других. Следовательно, руководители должны стремиться согласовывать, по меньшей мере, общий знаменатель, над которым можно будет установить, какие меры лучше всего подходят для достижения уверенного и стабильного экономического роста;

- на основе четкого понимания основных задач саммитов G20 и инструментов, находящихся в распоряжении должностных лиц, лидеры G20 должны добиться политического согласия/компромисса по конкретным приоритетам в отношении стран или определенных групп стран, четко согласовать сроки и ввести механизмы контроля;

- реформирование Бреттон-Вудских институтов и, главное, МВФ, должно быть непосредственно и строго увязано с достижением приоритетных целей конкретными странами, а также подтверждаться независимыми должностными лицами мониторингового механизма. Смысл заключается в том, что чем больше вклад страны в общемировые общественные блага, тем больше у нее должно быть возможностей в плане голосования и представительства в институтах, стоящих во главе системы международного экономического управления;

- в пределах указанного срока достижения приоритетных целей в отношении конкретных стран, странам Европейского Союза придется рассмотреть возможность единого представительства в МВФ и согласиться на постепенное сокращение своих соответствующих квот (и, следовательно, прав голоса);

- на заседаниях G20 правительство России может дополнительно подчеркнуть роль рубля как региональной валюты и работать над признанием этой роли. Рубль содействует движению валютных потоков между постсоветскими государствами, и, таким образом, играет важную роль в обеспечении экономического роста в Центральной Азии, на Кавказе и в Восточной Европе;

- создавая институты альтернативные Всемирному банку и МВФ, страны БРИКС, в том числе России, должны создавать их в качестве региональных дополнений, а не как прямых конкурентов в вопросах, касающихся глобальных проблем. Данные страны должны признать тот факт, что лучший способ выйти за пределы нынешнего формального баланса сил в рамках Бреттон-Вудских институтов – это добиваться их реформирования, а не замены.

Данные рекомендации носят весьма амбициозный характер и их реализация вполне может вызвать затруднения. Тем не менее, основная задача лидеров G20 заключается в том, чтобы избежать возникновения паралича международных институтов и, одновременно, не дать возникнуть эффекту «тарелки спагетти». В долгосрочной перспективе такие результаты могут оказаться не выгодными никому. Со своей стороны, во избежание получения таких результатов, Россия может сыграть роль партнера в деле реформирования и поддержания международных институтов и в качестве положительного побочного эффекта это также может разрядить нынешнюю политическую напряжённость в связи с кризисом на Украине.

[1] Мы подходим к проблеме координации в вопросах управления международной денежно-кредитной системой с точки зрения международной политической экономии, так как мы считаем, что, вопреки усилиям, направленным на деполитизацию управления финансами, монетарные явления фактически всегда носят политический характер. См.: Walter (1991), World Power and World Money: The Role of Hegemony and International Monetary Order, St. Martin’s Press, New York.

[2] G20 (2008), «Декларация саммита по финансовым рынкам и мировой экономике», 15 ноябряr 2008 г., Вашингтон; Санкт-Петербург; G20 (2014 г.), «Коммюнике лидеров G20» и «Брисбенский план действий», 16 ноября 2014 г., Брисбен.

[3] G20, «Декларация саммита по финансовым рынкам и мировой экономике», 15 ноября 2008 г., Вашингтон.

[4] «Экономист», «Денежно-кредитная политика и цены на активы» /The Economist, “Monetary policy and asset prices”/, 21 июня 2014 г.

[5] С одной стороны, см. Алан Гринспен, Комиссия по расследованию финансового кризиса, показания Алана Гринспена, 7 апреля 2010 г., доступно по адресу: http://fcic-static.law.stanford.edu/cdn_media/fcic-testimony/2010-0407- Greenspan.pdf. С другой стороны, см. обсуждение так называемой дилеммы Триффина: Падуа Шиоппа (2010 г.), «Призрак банкора: экономический кризис и беспорядок в мировой денежно-кредитной системе», лекция Триффина в Лувен-ля-Нев 25 февраля 2010 г.; Бини Смаги (2011) «Снова о дилемме Триффина», выступление на конференции «Международная денежно-кредитная система: устойчивость и реформаторские предложения», Международный фонд Триффина, Брюссель, 3 октября 2011г.

[6] Подробнее на тему об объеме производства и инфляции, см. Бланшар, Ромер, Спенс, Стиглиц (2012 г.), «Последствия кризиса: ведущие экономисты производят переоценку экономической политики»/Blanchard, Romer, Spence, Stiglitz, In the Wake of the Crisis: Leading Economists Reassess Economic Policy/, MIT Press, Cambridge; De Grauwe (2011), «Духи животных и денежно-кредитная политика»/“Animal spirits and monetary policy”/ Economic Theory, том 47, прим.2-3, стр. 423-457. О побочном воздействии национальных мер денежно-кредитной политики, особенно о выборе мер денежно-кредитной политики в развитых странах и их воздействии на развивающиеся страны, см. Бернс, Кайда, Лим, Мохапатра, Стокер (2014 г.), «Нетрадиционная нормализация денежной-кредитной политики в странах с высоким уровнем доходов: последствия для стран с формирующимся рынком потоков капитала и рисков кризиса»/ “Unconventional Monetary Policy Normalization in High-Income Countries: Implications for Emerging Market Capital Flows and Crisis Risks”, Всемирный банк, Рабочий документ по изучению политики 6830

[7] Режимы валютных курсов здесь не рассматриваются, но наличие обширной литературы об «управляемом плавающем курсе» и смешанных режимах указывает на то, что споры по поводу оптимального сочетания колебаний и фиксированного обменного курса еще далеки от завершения. См, например, Gagnon (2011), «Гибкие курсы валют для стабилизации мировой экономики/ Flexible Exchange Rates for a Stable World Economy, Peterson Institute for International Economics, с. 9.

[8] Зандонини (2013 г.), «Разнообразие валют для многополярного мира: меняется всё … или нет?»/Multiple Currencies for a Multipolar World: All Change… Or Not?”/, Chatham House; Dailami, Masson (2009), «Новая многополярная международная денежно-кредитная система»/“The New Multi-polar International Monetary System”/, Рабочий исследовательский документ Всемирного банка, прим. 5147.

[9] МВФ (2014), «Справка – специальные права заимствования», 25 марта 2014 г.

[10] Д. Триллинг, Т. Токтоналиев (2014 г.), «Центральная Азия расплачивается за падение российского рубля»/ “Central Asia pays the price for Russia’s tumbling ruble”/, The Guardian, 29 октября 2014 г.

[11] С. Наркевич, П. Трунин (2013 г.), «Перспективы российского рубля в качестве региональной резервной валюты: теоретический подход»/“Prospects of the Russian Ruble as a Regional Reserve Currency: Theoretical Approach”, рабочий документ, SSRN (Группа социологических исследований).

[12] МВФ (2012 г.), «Квота и голосующие акции до и после осуществления реформ, согласованных в 2008 и 2010 гг. с. 1/ “Quota and Voting Shares Before and After the Implementation of Reforms Agreed in 2008 and 2010”/, p. 1.

[13] Обладая 17,7% квоты, США, безусловно, является крупнейшим акционером МВФ с правом вето в решении самых важных вопросов (т.е. тех, для принятия которых требуется 85% общего количества голосов, поскольку США имеет 16,75% голосующих акций).

[14] The Economist, « 70-летний зуд»/“The 70-year itch”/, 5 июля 2014 г..