Несмотря на беспрецедентное санкционное давление на Россию и Республику Беларусь, в 2022–2023 гг. наблюдался рекордный рост взаимной торговли и уровня торговой интегрированности стран – участниц ЕАЭС. Этот рост продолжается преимущественно за счёт перестройки внешнеэкономической модели торговли России. Однако без интенсификации промышленной кооперации сохранение достигнутых темпов роста товарооборота невозможно[1].

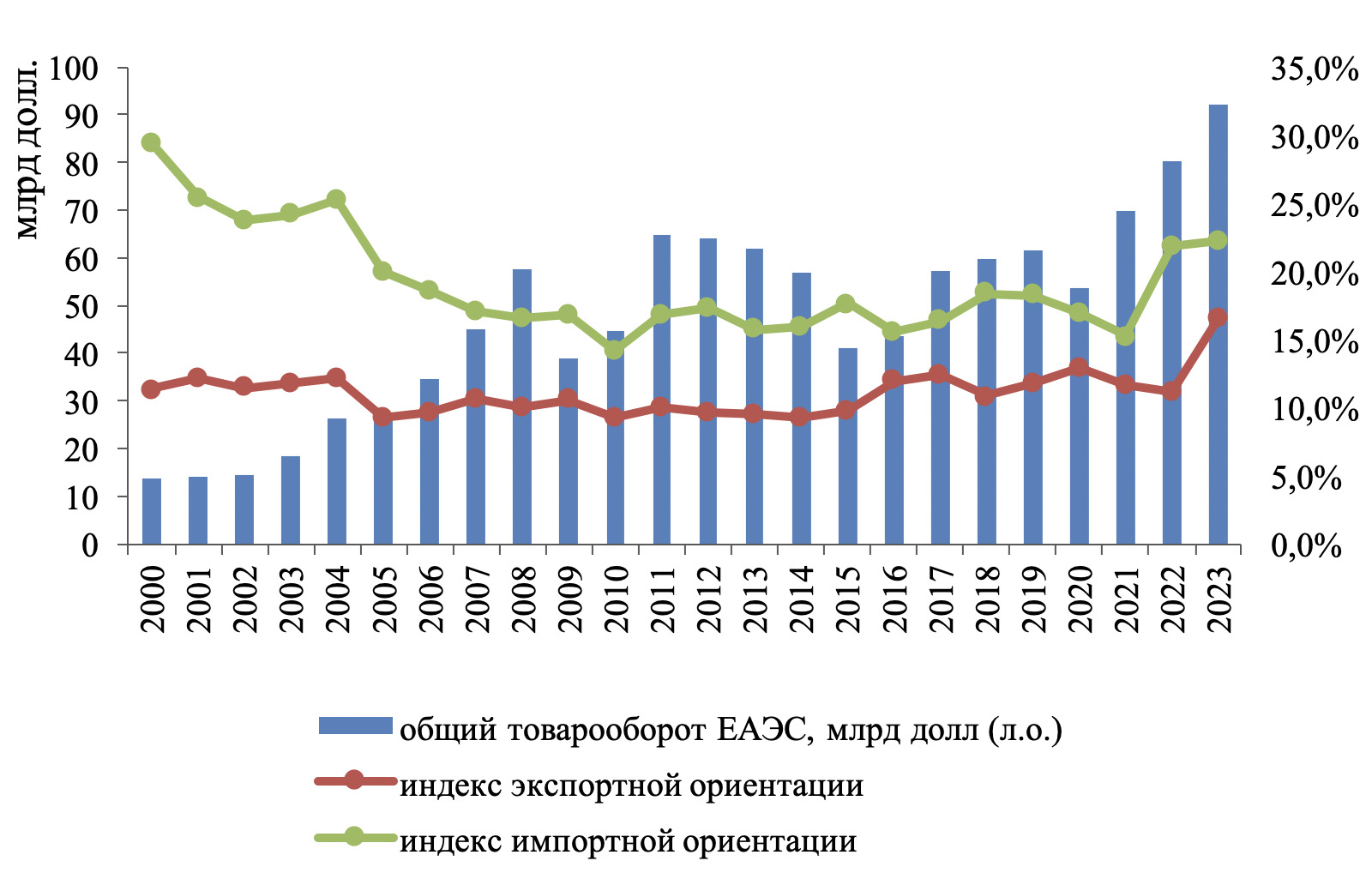

Санкции 2022–2023 гг. не привели к снижению товарооборота ЕАЭС, как это было после введения антироссийских санкций в 2014 году. Так, в 2015 г. объём взаимной торговли ЕАЭС сократился на 33,4 процента к 2013 г. и восстановился до прежнего уровня лишь в 2017–2018 годах[2]. Вторая волна санкций была гораздо более масштабной, а контроль над их исполнением для партнёров стал более строгим. Тем не менее объём товарооборота ЕАЭС, напротив, вырос до максимальных исторических значений (см. рисунок 1).

Рисунок 1. Основные торговые показатели стран – участниц ЕАЭС в 2000–2023 годах

Основные тенденции на общем рынке товаров ЕАЭС в 2022–2023 годах

На данный момент нет официальных данных Евразийской экономической комиссии (ЕЭК) по объему взаимной торговли ЕАЭС в 2023 году. Но проведённые авторами оценки по агрегированию данных национальных статистических агентств стран – участниц ЕАЭС (включая зеркальные данные для России и Белоруссии) позволяют оценить её объём в 92,1 млрд долларов. Таким образом, в 2023 г. второй год подряд наблюдается рекордное увеличение товарооборота ЕАЭС на 14,7 процента г/г. ежегодно (в 2022 г. прирост составил +10,3 млрд долларов, в 2023 г. +11,8 млрд долларов). Основными факторами такого роста стали параллельный импорт, импортозамещение на уровне Союза, рост электронной торговли, меры срочного реагирования ЕЭК (снижение таможенных пошлин по отраслям критического импорта, упрощение сертификации лекарств) и развитие интеграционных проектов.

Рост взаимной торговли в 2022 г. обеспечивался преимущественно за счёт прироста экспорта Белоруссии в Россию (+8,0 млрд долларов из увеличения экспорта в ЕАЭС на 8,2 млрд долларов) и прироста экспорта Армении, Казахстана и Киргизии в Россию (+3,9 млрд долларов из их увеличения экспорта в ЕАЭС на 4,2 млрд долларов) при отрицательной динамике российского экспорта в ЕАЭС. При этом белорусский экспорт в большей степени содержал в себе элементы промышленной кооперации и долгосрочного перестраивания товарных потоков, в то время как главным фактором увеличения экспорта Армении, Казахстана и Киргизии стал реэкспорт санкционных товаров.

В 2023 г. основные драйверы взаимной торговли ЕАЭС несколько изменились: больший вклад в увеличение товарооборота обеспечивал российский экспорт в Белоруссию (+6,6 млрд долларов) и Армению (+ 1,3 млрд долларов) и белорусский экспорт в РФ (+3,0 млрд долларов) при сокращении темпов прироста экспорта Армении, Казахстана и Киргизии в Россию. Это свидетельствует о перестраивании внешнеэкономической модели России в сторону партнёров по ЕАЭС и усилении роли промышленной кооперации в сравнении с ростом торговли за счёт реэкспорта.

Наряду с этим в 2023 г. повысилась значимость внутреннего рынка ЕАЭС для стран – участниц объединения и как рынка сбыта, и как источника импортной продукции. Об этом свидетельствует динамика индексов экспортной и импортной ориентации – доли экспорта/импорта внутри Союза в совокупном экспорте/импорте стран – участниц ЕАЭС. Так, индекс экспортной ориентации в 2023 г. вырос до 16,6 процента (+ 5 процентных пункта к 2019 г.), в то время как индекс импортной ориентации увеличился до 22,2 процента (+4 процентных пункта к 2019 г.). Эти значения являются максимальными даже не с момента начала функционирования ЕАЭС в 2015 г., а с начала 2000-х гг., когда ещё страны дальнего зарубежья не были такими значимыми торговыми партнёрами для ЕАЭС и, соответственно, роль промышленных и торговых связей бывшего СССР была важнее.

Одновременное увеличение этих показателей свидетельствует о превалировании «содержательных» элементов интеграции над реэкспортом, частично это также говорит о прогрессе в развитии промышленной кооперации стран ЕАЭС. То же иллюстрирует и динамика объёма кооперационных поставок ЕАЭС, отображающая уровень интеграции реального сектора ЕАЭС: в январе – августе 2023 г. значение показателя выросло на 5,2 процента к относительно высокой базе 2022 года. Более того, активизация ряда интеграционных инициатив на уровне ЕАЭС создают благоприятную основу для углубления содержательной интеграции товарных рынков ЕАЭС даже при ужесточении вторичных санкций.

Уникальные для 2022–2023 гг. драйверы товарной интеграции ЕАЭС

Одной из главных таких инициатив стратегического характера на уровне ЕАЭС стала поддержка евразийских кооперационных проектов в виде ежегодного субсидирования процентных ставок по выданным за счёт бюджета Союза кредитам в объёме 20 млн долларов с 2024 года. Также можно отметить созданную ранее карту индустриализации ЕАЭС и кредит правительства РФ Белоруссии в размере 105 млрд рублей или 1,1 млрд долларов на капиталоёмкие и высокотехнологичные импортозамещающие предприятия. Однако несмотря на положительные тенденции в скорости принятия и имплементации данных инициатив, остаётся широкое поле для их улучшения. Так, фонд субсидирования льготных процентных ставок для кооперационных проектов на данный момент не является существенным и составляет 0,05 процента от всех инвестиций в основной капитал стран ЕАЭС в 2022 г. (16–17 млрд рублей ежегодно от 31 трлн рублей), а карта индустриализации требует более широкого продвижения среди целевых компаний и увеличения функционала сайта.

Меры срочного реагирования ЕЭК для поддержки потребителей продукции отраслей критического импорта и предприятий, зависящих от импортных поставок, также стали важным фактором развития взаимной торговли ЕАЭС в 2022 году. Основная мера – временное освобождение от уплаты ввозных таможенных пошлин внутри ЕАЭС по 1307 позиции критического импорта (в том числе по готовым товарам и сырью/заготовкам для отраслей фармацевтики, продовольствия, металлургии, лёгкой промышленности, электроники, строительства и транспорта)[3]. В зависимости от специфики товара и уровня развития отрасли в странах Союза это стимулировало либо рост промышленной кооперации (импортозамещающие поставки фруктов, тракторов и комбайнов на уровне объединения), либо посредничество в условиях санкций, например, при осуществлении параллельного импорта фармацевтики.

Дополнительным фактором углубления интеграции товарных рынков ЕАЭС стало расширение присутствия маркетплейсов (Wildberries, Ozon, Kaspi) на рынках стран – участниц ЕАЭС при одновременном росте спроса на электронную коммерцию. Несмотря на антироссийские санкции, российские маркетплейсы открыли новые логистические центры в странах ЕАЭС, увеличили количество зарегистрированных продавцов и нарастили продажи. Помимо этого, запуск образовательных программ для начинающих бизнесменов и аналитиков от Wildberries и Yandex дополнительно стимулирует интеграцию на рынке человеческого капитала стран ЕАЭС и повышает качественные характеристики рабочей силы ЕАЭС.

Ключевые риски для развития товарной интеграции ЕАЭС

Хотя рост торгового и промышленного сотрудничества очевиден, перед странами ЕАЭС стоит ряд рисков общего и санкционного характера для дальнейшего углубления товарной интеграции ЕАЭС. К основным санкционным рискам относятся угроза вторичных санкций США и ЕС, усложнение бюрократической стороны оформления сделок с российскими компаниями и ограничение экспорта определённых товарных категорий в РФ. Среди ключевых общих ограничений можно выделить недостаточно развитую структуру взаимной торговли ЕАЭС, в которой превалируют товарные категории с низкой добавленной стоимостью: минеральные товары (25,1 процента в 2021 г.), сельскохозяйственная продукция (23,9 процента) и металлы (21,5 процента)[4]; относительно низкую конкурентоспособность Союза в высокотехнологичных отраслях и связанный с этим риск переключения стран ЕАЭС на импортные поставки из более привлекательных с этой точки зрения стран (Китай, Турция; для Казахстана, Киргизии и Армении также ЕС, США, Южная Корея).

Рекомендации по дальнейшему углублению интеграции на товарных рынках ЕАЭС в условиях санкционного давления

Посредническая торговля Армении, Казахстана и Киргизии в ЕАЭС без соответствующего развития стратегического сотрудничества может исчерпать себя как положительный фактор торговли на горизонте нескольких ближайших лет. Чтобы обеспечить качественную товарную интеграцию ЕАЭС в долгосрочной перспективе, стоит активизировать усилия стран ЕАЭС по ряду более узконаправленных вопросов.

Во-первых, для нивелирования негативных последствий санкционных рисков нужно рассмотреть возможность субсидирования услуг санкционного комплаенса, предоставляемого юридическими фирмами для малых и средних компаний ЕАЭС, которые сотрудничают с РФ или реализуют совместные с российской стороной проекты.

Во-вторых, для купирования рисков вторичных финансовых санкций и обеспечения стабильности расчётов важна поддержка формирования банковской инфраструктуры «второго контура» – сети банковских и финансовых организаций, ориентированных на операции между Россией и партнёрами по ЕАЭС и не связанных с западной финансовой инфраструктурой.

В-третьих, назрел вопрос формирования комплексной инфраструктуры поддержки кооперационных проектов, которая включала бы не только субсидирование кооперационных проектов ЕАЭС (которое целесообразно расширить), но и экспортную поддержку кооперационных проектов ЕАЭС при их выходе на международные рынки (например, субсидирование единоразовых затрат на лицензирование и продвижение продукции, информационное и аналитическое сопровождение).

Таким образом, усиление торговли между странами – участницами ЕАЭС в 2022–2023 гг. происходило как за счёт импортозамещения на уровне Союза, так и за счёт реэкспорта санкционной продукции. Для дальнейшей интеграции товарных рынков ЕАЭС особенно важно развивать промышленную кооперацию и интеграционные проекты (Евразийская перестраховочная компания, Газовый союз РФ, Казахстана и Узбекистана, навигационные пломбы и так далее). Без дополнительных мер и переключения на модель промышленной кооперации позитивная динамика торговли последних лет может снизить свои темпы.

Авторы:

Вероника Ливинцева, магистрантка Международного института экономики и финансов;

Александр Зайцев, кандидат экономических наук, доцент департамента мировой экономики НИУ ВШЭ, заместитель заведующего сектора международно-экономических исследований Центра комплексных европейских и международных исследований Научно-исследовательского университета «Высшая школа экономики».

[1] Авторы выражают благодарность А.С. Королеву за комментарии, позволившие улучшить работу.

[2] Здесь и далее торговые показатели рассчитаны авторами на основе данных UN Comtrade и национальных статистических агентств, показатели 2023 г. приведены согласно оценкам авторов по предварительным данным.

[3] По решениям Совета ЕЭК от 17 марта 2022 г. № 37, от 5 апреля 2022 г. № 46, от 15 апреля 2022 г. № 76, а также решения Коллегии ЕЭК от 12 апреля 2022 г. № 63 и от 19 апреля 2022 г. № 66 – нулевые ставки пошлин и тарифные льготы в отношении отдельных видов товаров критического импорта будут продлены до конца марта 2023 года. См.: https://docs.eaeunion.org/ru-ru

[4] Доли укрупнённых товарных групп во взаимной торговле товарами стран ЕАЭС за 2015–2021 гг. Евразийская интеграция в цифрах: экономический мониторинг. См.: https://eaeu.economy.gov.ru/trade_in_goods